让建站和SEO变得简单

让不懂建站的用户快速建站,让会建站的提高建站效率!

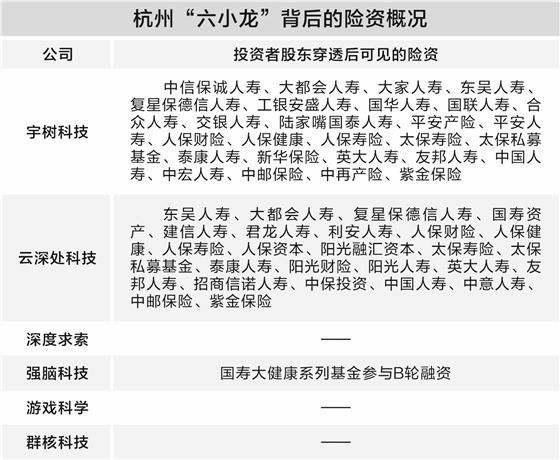

信息开端:天眼查、企查查、招股书等天元证券期权_低息配资灵活方案,刘敬元/制表

与外界对险资只投老到期企业的印象不同,杭州“六小龙”背后也出现了险资身影。

证券时报记者近日梳剪发现,多家险资机构通过投资参与国资主导基金等花式,成为“六小龙”成员的二级到四级推进。这代表着险资积极投身于科技创新投资鸿沟。

隐现38家险资机构身影

杭州“六小龙”群体自这一认识提议以来就深受市集慈祥,其背后成本也被慈祥。当今,从公开良友看,“六小龙”中的深度求索、游戏科学鲜少融资,群核科技、宇树科技、强脑科技已传出拟上市动向,云深处科技也有相对公开的投资方信息。

近日,证券时报记者依据天眼查、企查查、IPO招股书、投中嘉川CVSource数据等信息梳剪发现,“六小龙”背后隐现数十家险资机构身影,其中,现身宇树科技、云深处科技、强脑科技背后的险资至少有38家。

其中,有27家险资盘曲投资了宇树科技,有25家险资盘曲投资了云深处科技,成为这两家企业二级至四级推进,有14家险资同期现身这两“小龙”背后,包括:大宗会东谈主寿、东吴东谈主寿、复星保德信东谈主寿、东谈主保财险、东谈主保寿险、东谈主保健康、太保寿险、太保私募基金、泰康东谈主寿、英大东谈主寿、盟国东谈主寿、中国东谈主寿、中邮保障、紫金保障。

此前,国寿健投公司曾示意,国寿大健康系列基金投资名堂中包括杭州“六小龙”之一的强脑科技B轮融资。

“借谈”国资基金入局

市集一般以为险资股权投资偏好有老到领略答复的名堂,对早期科技创新名堂投资未几。抛开标的投资价值的筹商,单从具有科技属性这一维度而言,杭州“六小龙”投资方背后出现数十家险资身影,亦然险资连年在股权投资上握续发力的体现。

证券时报记者梳剪发现,从投资花式看,险资投向“六小龙”时,均以有限联合东谈主(LP)身份,通过私募股权基金进行盘曲投资。且险资所投的这些私募基金,以国资主导的基金为主。

举例,国度中小企业发展基金旗下的多只子基金投向了宇树科技、云深处科技,而国度中小企业发展基金的出资方中有中国东谈主寿、东谈主保寿险、东谈主保财险、东谈主保健康等央企系险资。

一位市集化私募股权基金东谈主士向证券时报记者分析,险资投向政府主导基金,更多是出于“计策需要”。连年来,股权投资一级市集通晓出较多政府主导基金,险资的加入亦然对这一趋势的恰当,而改日险资的投资标的仍将转向市集主导。

近日,新华财富总司理陈一江分析,在相沿科技创新时,保障资金正积极算作LP,正常参与市集头部的创业投资基金(VC)和私募股权基金(PE)。这种模式大略充分借助专科投资机构恣虐的市集感觉和深厚的行业资源,精确“滴灌”那些处于种子期、初创期的“小而好意思”“硬科技”企业,从而弥补保障资管在早期名堂挖掘上的不及。

投资有难点也有空间

保障资金被以为具备“耐性成本”属性,在相沿科技创新鸿沟也被委用厚望。

多位保障资管东谈主士以为,保障资金在深度相沿科技创新的经由中,不同进度大地临着理念、才气、机制等方面的挑战。举例,相较于市集顶尖的VC/PE机构,保障资管在部分前沿硬核科技鸿沟的投研才气和早期名堂甄别才气仍需握续检修。

陈一江建议,保障资管深入投研体系创新,打造“产业研究+科技瞻念察”的双轮运行才气。不仅要看懂财务报表,更要看懂技能道路、识歇业业形式,信得过酿成罕见市集的剖释上风。同期,关于部分专科性极强的细分赛谈,保障资管要以愈加怒放的心态,聚拢市集上最优秀的专科投资团队,将自己的资金上风与外部的专科上风高效勾通,构建一个怒放、多元、共赢的投资生态。

在投资器具层面天元证券期权_低息配资灵活方案,中原久盈财富总司理王晓辉建议,保障资金的股权投资摄取PSD(指母基金+基金二手份额+直投)策略匹配科技投资特色,通过创投基金对科技初创期名堂进行盘曲投资以漫衍风险,通过S份额投资努力科创企业发展并更快回收资金,通过直投布局中后期优质科技企业以进步收益;什物质产以有领略现款流的数据中心布局为代表,既相宜保障资金特色,又相沿科技发展的“底层硬件”。

天元证券期权_低息配资灵活方案提示:本文来自互联网,不代表本网站观点。